日頃より皆様のご愛顧をあずかり厚く御礼申し上げます。

所得税の確定申告の時期が近づいています。

適正かつ節税効果の高い申告のため、ご協力を宜しくお願い致します。

当事務所のお客様につきましては資料のご用意をお願いいたします。

また、所得の種類ごとに必要となる資料や主な変更点を端的にまとめておりますので、確定申告にお悩みの方の入り口としてもご活用ください。

(新規のお客様のご相談もお待ちしております!)

ご不明な点は、小林会計事務所にお問い合わせください。

1. 給与収入のある方 … 給与の支払者から受け取った源泉徴収票

● 給与収入が年間2,000万円超の方、2箇所以上から給与の支給のある方は確定申告が必要です。

2. 公的年金や個人年金の給付のある方(雑所得) … 公的年金、個人年金の支払調書

● 公的年金の種類は、「国民年金・厚生年金・共済年金、恩給(一時恩給を除く)、確定給付企業年金契約に基づいて支払われる年金 他」です。

● 「遺族年金、障害年金、母子年金」は非課税なので申告不要です。

3. 講演料、講師料、原稿料等の収入のある方 … 各報酬の支払調書

4. 不動産収入のある方 … 不動産の収入及び費用に関する資料

● 一年間の家賃や地代等の収入と支出をまとめて下さい。空室や自家用の確認もして下さい。

● 借入金を返済している方は、返済額、支払利息、年末の残高を確認するため、返済予定表(R5.1月~R5.12.31が記載されたもの)をご用意下さい。

● 大きな工事や修繕を実施した方は、契約書や見積書をご用意ください。

5. 事業収入のある方 … 事業の収入及び経費に関する資料

● 詳しくは、当事務所スタッフとお打ち合わせ下さい。

6. 配当収入のある方 … 配当収入の支払調書

● 上場株式の配当金は、上場株式の譲渡損と申告によって通算できます。

● 配当金の申告の方法によっては配当控除という税額控除の適用も可能です。

7. 株式や投資信託等の売買をした方

● 特定口座の取引のある方 … 証券会社からの年間取引報告書をご用意ください。

● 一般口座の取引のある方 … 取引都度(購入と売却)の計算明細書をご用意ください。

上場株式等の特定口座の利用方法で有利不利があります。特定口座で「源泉徴収なし」を選択すると、年間の株の運用益が20万円以下であるならば申告不要です。一方で「源泉徴収あり」を選択すると原則は申告不要なので、運用益が20万円以下であっても税金が天引きされています。(税率20.315%)

8. 土地や建物等の売却、交換等を令和5年中に行われた方

● 売却等に係る不動産の資料(取得・売却契約書、譲渡費用の請求書他)をご用意下さい。

不動産の譲渡所得と税額の計算

譲渡益=譲渡価額-〔取得費+譲渡費用〕

課税譲渡所得=譲渡益-特別控除

譲渡に係る税額=課税譲渡所得×税率

※ 別途基準所得税額×2.1%の復興特別所得税を付加します。

9. 所得控除のための資料

1. 社会保険料控除

会社等の社会保険以外で、国民健康保険料や国民年金保険料を納めている方は、その資料をご用意下さい。国民年金保険料については、ご自宅に送付されている控除証明書をご用意ください。

2. 医療費控除

家族全員の医療費が対象なので、その領収書をご用意下さい。医療保険等で給付を受けた保険金、高額医療費の資料もご用意下さい。

3. 配偶者控除、扶養控除等の人的控除

控除対象の方の所得をご確認ください。

4. 寡婦控除・ひとり親控除

配偶者が年の途中で亡くなった場合や離婚した場合には適用の可能性がありますのでご相談ください。

5. 寄付金控除

寄付団体等が発行した確定申告用の寄付金領収書。

6. 生命保険料控除

保険会社等から送付された控除証明書をご用意下さい。一般生命保険料控除、個人年金保険料控除、介護医療保険料控除の3種類あります。

7. 地震保険料控除

保険会社等から送付された控除証明書。

8. 小規模企業共済等掛金控除

個人事業主が加入しているもので、その払込証明書。

個人型確定拠出年金(iDeCo)に加入している場合は、その払込証明書。

10. 税額控除のための資料 … 代表的な税額控除は「住宅ローン控除」「配当控除」です

住宅ローン控除

令和5年中にマイホームを購入して住宅ローンを返済している方は、売買契約書、住宅の謄本、ローンの年末残高証明書、住民票他をご用意頂きますのでご相談下さい。

令和5年の税制改正に伴う変更点

・対象となる期間を4年延長(2025年12月31日までに入居した人)

・控除率を1%から0.7%に引き下げ

・所得制限が3,000万円から2,000万円に引き下げ

・所得が1,000万円以下の場合、床面積要件を緩和

・新築住宅の控除期間が原則10年から13年に延長(中古住宅は10年間に据え置き)

11. 「ふるさと納税」をご希望の方はお問い合わせ下さい

ふるさと納税にチャレンジしてみませんか!

全国の市区町村への寄附金は、寄付金額から2,000円を除いた対象金額を所得税及び住民税から控除できます。仕組みは“かんたん”です。

所得税の寄付金控除によって所得税額が減少します。そして、所得税で控除出来なかった対象金額は、翌年の住民税額から控除します。なお、所得税と住民税で合わせて控除できる金額は、「寄付金額-2,000円」が限度です。寄付する自治体は自由に選択できますし、複数の自治体に寄附を行うことも出来ます。

12.PayPayなどの決済アプリで国税の納付ができます

PayPayなど普段の買い物に使用している決済方法で国税の納付ができます。

「国税スマートフォン決済専用サイト」にアクセスし、決済方法を選んだあとにチャージした残高から納税額が差し引かれます。(一度の納付につき30万円まで)

対象となる決済方法は、PayPay、d払い、au PAY、LINE Pay、メルペイ、Amazon Pay、楽天ペイの7種です。クレジットカード決済による納付では納税額によって手数料の負担がありましたが、この納付方法だと手数料が発生せず、決済方法によっては通常の支払いと同様のポイント付与もあります。

贈与税を使った資産移転です!!

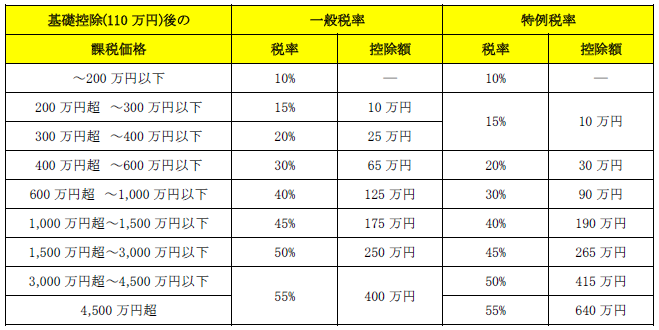

贈与税の「一般税率」と「特例税率」(父母や祖父母からの贈与の優遇措置)

毎年の地道な贈与を積み重ねて大きな成果が生まれます。一度ご検討下さい。

暦年課税(贈与税の課税期間の単位は、毎年1月1日から12月31日が原則)において、平成27年から、直系尊属(父母や祖父母等)から財産の贈与を受けた人(贈与を受けた年の1月1日に18歳以上が条件)の贈与税の額は、「一般税率」ではなく、「特例税率」を適用します。

住宅取得資金の贈与税の非課税(住宅促進税制の一環として、贈与税の優遇措置です)

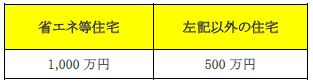

平成27年1月1日から令和8年12月31日までの間に直系尊属(父母や祖父母等)からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は改築等の対価に充てる金銭を取得した場合は、一定の要件の基で、以下の限度額の範囲内で贈与税は非課税になります。

▼ 住宅取得資金の贈与税の非課税限度額

※ 省エネ等住宅とは、エネルギーの使用の合理化に著しく資する住宅用の家屋、大規模な地震に対する安全性を有する住宅用の家屋又は高齢者等が自立した日常生活を営むのに特に必要な構造及び設備の基準に適合する住宅用の家屋をいいます。

生前贈与について

令和5年の税制改正で以下の点が大きく変更になりました。

・令和6年から相続時精算課税制度に基礎控除が追加され、暦年課税と同様、年110万円の贈与まで贈与税は課税されません。

・令和6年から暦年贈与の場合、贈与財産の相続財産への加算期間が亡くなる前3年から7年に延長

(延長された4年について、総額100万円までを相続財産に加算しない緩和措置があります)

7年に延長されたことで、令和9年以降の贈与財産が新たに相続財産に加算されます

・令和5年から教育資金の一括資金贈与は3年、結婚・子育て資金の一括贈与は2年、特例期間を延長